Company

'Ribut-ribut' kemunculan bank digital di Tanah Air baru saja terdengar dengan berbagai aksi perusahaan teknologi besar maupun para taipan, sedangkan di negara lain sudah sejak lama. Bahkan, salah satu bank digital di China saat ini punya pengguna 200 juta orang atau hampir ¾ jumlah penduduk Indonesia.

21 April 2021

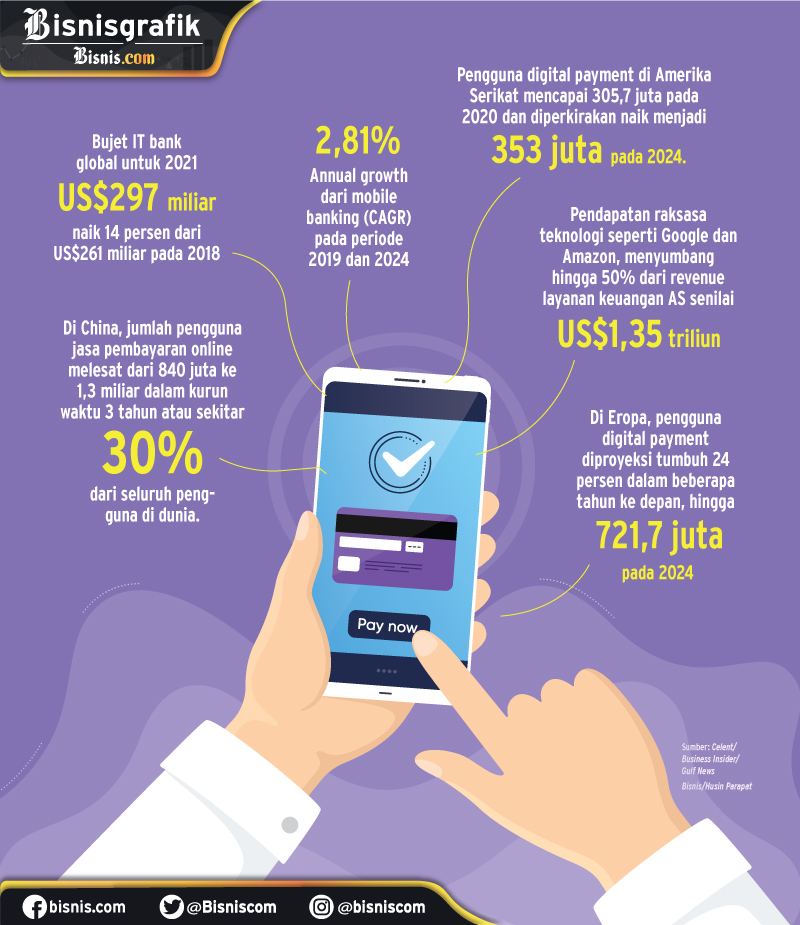

Hingar bingar bank digital baru saja dimulai di Indonesia, setidaknya dari tahun lalu. Bisa dibilang cukup terlambat dibandingkan negara lain. Namun, ungkapan terkenal bilang lebih baik terlambat daripada tidak sama sekali.

Pada tahun ini, Indonesia menapaki milestone penting dalam perkembangan bank digital. Otoritas Jasa Keuangan (OJK) menjanjikan payung hukum bank virtual itu sebelum paruh pertama tahun ini tutup buku.

Di tataran global, bank digital mulai bermunculan dalam dua dekade terakhir. Dari data yang dihimpun Bisnis, Jepang menjadi negara yang memiliki bank digital paling awal melalui kehadiran Rakuten Bank, yang lahir pada 2000. Kemudian disusul oleh Sony Bank pada 2001, dan Jibun Bank pada 2008.

Mengutip data KPMG yang dirilis pada Januari 2018, setidaknya ada lebih dari 100 bank digital. Beberapa nama bank yang beroperasi penuh secara digital antara lain WeBank dan MyBank di China, K Bank dan Kakao Bank di Korea, Atom Bank dan Starling Bank di Inggris, dan masih banyak lagi.

Dalam paparan Youjin Choi, Financial Sector Specialist World Bank Group, beberapa istilah lain yang digunakan untuk merujuk bank digital adalah challenger bank, neobank, virtual bank, dan online-only bank.

Kehadiran bank digital ini didorong oleh kemajuan teknologi dan peningkatan permintaan masyarakat akan layanan keuangan yang lebih murah, nyaman, cepat, serta ramah pengguna.

Sementara itu, Brett King dalam bukunya Bank 4.0: Banking Everywhere, Never at a Bank, menjelaskan perbedaan bank digital atau bank 4.0 dibandingkan dengan bank-bank di periode sebelumnya. King membagi perkembangan bank dalam empat tahapan, yaitu Bank 1.0, Bank 2.0, Bank 3.0, dan Bank 4.0.

Bank 1.0 merupakan perbankan tradisional pada periode 1472 hingga 1980 yang bersejarah dan fokus pada kantor sebagai titik utama untuk melayani nasabah.

Bank 2.0 adalah era yang ditandai dengan layanan perbankan di luar jam kerja kantor bank. Contoh terbaiknya adalah mesin ATM dan kemudian diakselerasi pada 1995 oleh internet banking.

Lalu, Bank 3.0 yang berada di rentang periode 2007 hingga 2017, dimulai dengan kemunculan ponsel pintar pada 2007 dan layanan bank dapat diakses kapan saja dan di mana saja. Kemudian diakselerasi oleh pembayaran melalui ponsel, P2P, dan penantang perbankan yang tidak lagi membutuhkan channel apapun, cukup ponsel pintar.

Bank 4.0 merupakan era di mana layanan perbankan melekat dengan nasabah, dan bisa diakses secara real time lewat beragam teknologi. Nasabah pun mengakses layanan dengan cara berbeda, layanan nirfriksi, dan mengandalkan kecerdasan buatan. Layanan diberikan lewat omnichannel tanpa, sama sekali, membutuhkan kantor fisik.

Secara garis besar, bank digital menawarkan beberapa fitur yang membedakannya dengan perbankan tradisional, misalnya hanya butuh waktu beberapa menit untuk membuka rekening maupun aplikasi pinjaman, bisa diakses di mana saja dan kapan saja, tidak membutuhkan persyaratan fisik, kemudahan dalam mengatur keuangan, serta data analisis real time.

Berikut contoh langkah-langkah dalam membuka akun atau rekening dan aplikasi pengajuan pinjaman di bank digital:

Belum lama ini, Komisaris Utama PT Bank Jago Tbk. Jerry Ng bercerita mengenai perubahan bisnis model perbankan dan jasa keuangan di Amerika, Eropa, dan Asia. Bank Jago pioner dalam praktik bisnis bank digital secara penuh. Baru-baru saja bank berkode saham ARTO itu meluncurkan aplikasinya.

Jerry menyebutkan bisnis model yang dikembangkan di Amerika dan Eropa selalu mengenai life centric atau berfokus mengenai payment, spending, dan sebagainya.

Sementara, di China dan Korea, bank digital selalu menjadi bagian dari ekosistem. “Saya lihat dua-duanya ada keunggulan. Satu sisi di Eropa life centric, sedang di China dan Korea bagian dari ekosistem sehingga dapat tumbuh lebih cepat,” katanya.

Untuk memberikan gambaran, Bisnis pun merangkum beberapa contoh digital bank yang sudah beroperasi saat ini, yaitu WeBank di China, Kakao Bank di Korea, dan Starling Bank di Inggris.

Jika berbicara mengenai bank digital, tak bisa lepas dari WeBank karena memiliki pengguna sekitar 200 juta orang, salah satu terbesar secara global dari sisi pengguna.

WeBank menjadi bank digital pertama di Negeri Tirai Bambu dan lahir pada Desember 2014 setelah menerima izin dari regulator setempat. Bank ini berkantor pusat di Shenzhen dan di-backup oleh beberapa perusahaan besar ternama seperti Tencent, Baiyeyuan Investment Co., dan Liye Group.

Bank ini didirikan dengan tujuan menawarkan layanan kepada individu yang belum tersentuh layanan bank tradisional (underbanked) dan usaha kecil menengah dengan berbagai kenyamanan dan layanan finansial berkualitas.

Tak hanya itu, WeBank dibekali dengan teknologi terkini, misalnya saja kecerdasan buatan (artificial intelligence/AI), blockchain, cloud computing, dan big data. Semua teknologi dan produk WeBank didesain menghubungkan bisnis tradisional dan high-tech yang hasilnya berupa model bisnis dan produk baru yang memberikan akses kepada individu maupun UKM untuk mengakses layanan keuangan.

Dalam sebuah wawancara sebagaimana dilansir the Financial Brand, Chief Information Officer WeBank Henry Ma mengatakan perusahaan ini menawarkan pengalaman transaksi yang cepat. Produk yang WeBank Welidai Consumer Loan misalnya, menawarkan pengajuan kredit mikro dengan waktu kurang dari 5 detik untuk mengajukan pinjaman, dan kurang dari satu menit nasabah akan menerima dana di akun mereka jika pengajuan disetujui.

Tak hanya mengandalkan waktu yang cepat, WeBank juga membuka kerja sama dengan berbagai platform internet. Dari sini, WeBank bisa memberikan undangan produk kepada pengguna platform. Jika pengguna setuju, WeBank bisa mendapatkan data dari platform yang bekerja sama untuk dianalisa.

“Semua proses juga berada di mobile device, nasabah tak perlu berinteraksi sama sekali dengan manusia dalam mengajukan pinjaman,” jelasnya.

Sementara itu, China Internet Report menyebutkan WeBank berada di peringkat 14 sebagai perusahaan internet teratas China dengan valuasi sekitar US$21 miliar. Goldmans Sachs menyatakan valuasi WeBank lebih tinggi, yaitu US$29 miliar, yang diperkirakan dari laporan kinerja Tencent.

Nilai valuasi itu jauh lebih tinggi dibandingkan dengan bank digital yang berada di Eropa, sepeti Monzo atau N26 yang masing-masing memiliki valuasi US$2,5 miliar dan US$2,7 miliar.

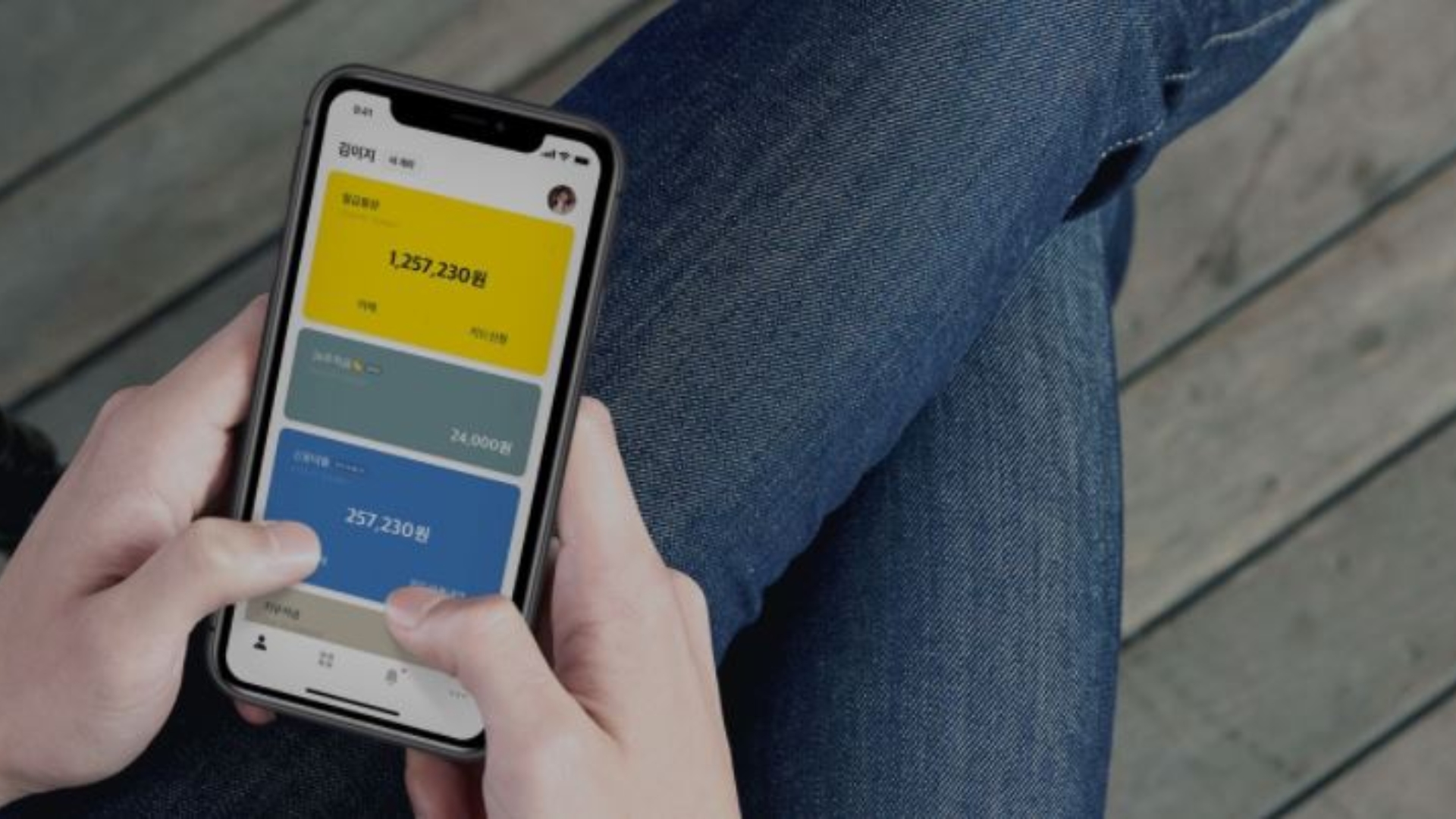

Kakao Bank mendapatkan izin beroperasi pada April 2017 dan merilis layanannya pada Juli 2017. Tak perlu waktu lama, bank ini berhasil menggaet 11,3 juta pengguna pada 2019, atau 22% dari populasi Korea Selatan.

Hal ini tidak terlepas dari aplikasi chat yang dimiliki Kakao, KakaoTalk yang sangat populer di negara tersebut. Aplikasi chat ini juga menjadi tempat pengiklan utama Kakao Bank. Jumlah pengguna tersebut jauh melampaui bank digital Korea yang lebih dulu rilis pada April 2017, K Bank, yang hanya memiliki 1,2 juta pengguna.

Kakao Bank memiliki layanan pembuatan akun di bawah 10 menit, chat-bots yang melayani 24 jam, serta berbagai produk perbankan seperti pinjaman mikro untuk deposit tempat tinggal.

Pinjaman mikro yang ditawarkan Kakao Bank memiliki limit di bawah US$2.500 yang diproses dalam waktu yang sangat singkat. Untuk kredit mikro pelajar misalnya, bisa di-approve dalam waktu 60 detik, sedangkan pinjaman mikro lain disetujui kurang dari 1 jam.

Beberapa fasilitas yang membedakan Kakao Bank dengan bank tradisional antara lain bebas biaya komisi, customer service 24 jam, tidak memerlukan otentikasi dokumen fisik, proses pengajuan pinjaman cepat, dan terhubung dengan produk induk perusahaan.

Terdapat 9 pemegang saham Kakao Bank saat diluncurkan, yang dipimpin oleh Korea Investment Holdings sebesar 58%, KB Kookmin Bank 10%, dan Kakao 10%. Diperkirakan valuasi Kakao Bank di atas US$18 miliar, lebih tinggi dibandingkan dengan kelompok bank domestik lainnya.

Starling didirikan pada 2014 dan berkantor pusat di London serta memiliki kantor di Southampton, Cardiff, dan Dublin.

Bank ini bertujuan memberi alternatif kepada masyarakat akses keuangan yang lebih merata daripada bank-bank tradisional. Dilansir CNBC, saat ini Starling memiliki 2 juta pengguna dan menjadi salah satu digital bank yang menonjol di Eropa.

Produk yang ditawarkan Starling antara lain rekening giro untuk pribadi, bisnis, bersama, anak-anak, remaja, maupun dalam mata uang euro dan dolar, bersama dengan berbagai produk pinjaman.

Starling juga menyediakan layanan perbankan dan pembayaran B2B melalui model Banking-as-a-Service yang didasarkan pada platform teknologi eksklusif. Sementara itu, Starling Marketplace menawarkan pelanggan akses dalam aplikasi ke pilihan layanan keuangan pihak ketiga.

Sebagaimana bank digital lain, pembukaan akun Starling juga hanya dalam hitungan menit. Melalui aplikasi personal, nasabah bisa mengatur tabungan sesuai tujuan, split bills, dan melakukan segala keperluan yang sebelumnya di kantor cabang menjadi di telepon genggam.

Dalam perkembangan terakhir, Starling baru saja mendapatkan US$376 juta dalam sebuah putaran pendanaan. Suntikan dana tersebut berasal utamanya dari Fidelity Investments. Dari putaran pendanaan ini, Starling memiliki valuasi senilai US$1,5 miliar, yang membuat bank ini masuk ke deretan unicorn Eropa, di mana memiliki valuasi minimal US$1 miliar.

Lembaga pengelola investasi (sovereign wealth fund) Qatar, the Qatar Investment Authority juga menanamkan modal di Starling, bersama perusahaan asuransi Inggris Railpen, dan perusahaan hedge fund Millenium Management.

Merujuk pernyataan Otoritas Jasa Keuangan (OJK), secara umum pendirian bank digital di Indonesia terbagi menjadi dua kelompok.

Pertama, pendirian bank baru yang beroperasi sebagai bank digital dengan modal inti minimal Rp10 triliun. Kedua, bank konvensional yang bertransformasi menjadi bank digital.

Plt. Deputi Direktur Arsitektur Perbankan Indonesia OJK Tony menyampaikan yang saat ini banyak dilakukan adalah transformasi bank kecil menjadi bank digital. Dia menyebut di antaranya Bank Neo Commerce, Bank Jago, BCA Digital, dan Bank Harda Internasional.

Saat ini, baru Bank Jago yang telah resmi beroperasi dengan peluncuran aplikasi digital Jago pada Kamis (15/4/2021). Emiten dengan kode saham ARTO ini 21,40 persen sahamnya dipegang oleh PT Dompet Karya Anak Bangsa, perusahaan dompet digital milik Gojek. Selain itu ada pula PT Metamorfosis Ekosistem Indonesia, Wealth Track Technology Limited, GIC Private Limited, dan publik sebagai pemegang saham Bank Jago.

Menariknya, saat ini geliat bank digital di Tanah Air bak pertarungan antara perusahaan teknologi besar. Selain Gojek, ada Alibaba yang mengakuisisi Bank Neo Commerce melalui fintech-nya di Indonesia PT Akulaku Silvrr Indonesia.

Rencananya Akulaku akan meningkatkan kepemilikan saham di BBYB menjadi 27,25% dari saat ini 24,98% melalui penawaran saham terbatas. Aksi korporasi itu akan meningkatkan status Akulaku sebagai pemegang saham pengendali, menggeser posisi Gozco Capital.

Namun, rencana peningkatan kepemilikan perusahaan milik Jack Ma tersebut belum terlaksana hingga kini. Apabila proses alih saham pengendali berjalan mulus, kepemilikan saham di BBYB akan melengkapi sayap bisnis e-commerce dan logistik. Alibaba memiliki saham di Tokopedia dan Lazada, sedangkan di logistik baru saja mengakuisisi PT Trimuda Nuansa Citra Tbk. (TNCA).

Selanjutnya, ada Sea Ltd. yang merupakan induk e-commerce Shopee. Sea telah mengakuisisi Bank Kesejahteraan Ekonomi dan mengubah namanya menjadi Sea Bank pada awal 2021. Lewat akuisisi ini, Sea Bank bakal melayani para konsumen di aplikasi Shopee.

Tak berhenti di situ, Sea dikabarkan membidik lagi satu bank di Indonesia. Berdasarkan penggalan informasi yang dilansir oleh the Straits Times pada Kamis (15/4/2021) dengan judul berita Grab buys 4% stake in Indonesia tech firm Emtek disebutkan bahwa Sea mengincar PT Bank Aladin Syariah Tbk. (BANK) yang sebelumnya bernama Bank Net Syariah.

"Sea sedang mengincar Bank Aladin, mencari kemungkinan untuk dijadikan mitra online bagi anak perusahaannya, Shopee," demikian informasi yang dikutip Bisnis.

Bank Aladin Syariah sendiri telah menyatakan akan bertransformasi menjadi bank syariah pertama dengan status bank digital.

Di saat yang sama, OVO juga bersiap mencaplok bank yang akan diubah menjadi sebuah bank digital. OVO sendiri merupakan perusahaan pembayaran di bawah Grab.

Selain pemodal asing, taipan lokal pun mencoba keberuntungan. Pengusaha Chairul Tanjung melalui CT Corp mengakuisisi PT Bank Harda Internasional Tbk

Belakangan ini, PT Bank Capital Tbk. (BACA) santer dikabarkan bakal diakuisisi oleh Grab melalui OVO. Grab disebut melakukan penjajakan untuk mencaplok BACA dan sejumlah eksekutif OVO hijrah ke anak usaha Bank Capital, meskipun sempat ditepis oleh manajemen bank tersebut.

Selain pemodal asing, taipan lokal pun mencoba keberuntungan. Pengusaha Chairul Tanjung melalui CT Corp mengakuisisi PT Bank Harda Internasional Tbk. Bank berkode saham BBHI itu akan disulap menjadi bank digital.

BBHI akan melakukan penawaran saham terbatas dengan menerbitkan 7,5 miliar lembar saham baru. Hal ini untuk memenuhi ketentuan modal minimal otoritas. Ada rumor yang berkembang CT Corp akan menggandeng investor asing. WeBank disebut-sebut ditimang oleh Chairul Tanjung, pemilik CT Corp.

Djarum Group melalui PT Bank Central Asia Tbk. juga merintis bank digital. Perusahaan milik taipan Hartono bersaudara itu mengakuisisi PT Bank Royal Indonesia. Kini bank itu berganti nama menjadi Bank Digital BCA.

Di saat perkembangan bank digital sedang hangat-hangatnya, OJK sebagai regulator masih menggodok aturan. Rencananya beleid tersebut dirilis akhir semester I/2021.

Deputi Komisioner Pengawas Perbankan I OJK Teguh Supangkat menyampaikan ketentuan bank digital saat ini masih dalam proses penyusunan. Ketentuan itu juga merupakan bagian dari aturan RPOJK terkait bank umum.

"Pada prinsipnya ketentuan bank digital masih proses rule making rule yang merupakan bagian dari aturan RPOJK terkait bank umum," terangnya, Selasa (30/3/2021).

Tentunya, aturan mengenai bank digital sangat penting untuk segera dirilis mengingat sudah ada bank yang mulai beroperasi. Dengan penetrasi perbankan di Indonesia masih rendah, bank digital pun diharapkan membawa perubahan alias menjadi game changer bagi 95 juta warga yang belum tersentuh layanan perbankan atau unbanked.

Jejak Sejarah Dana Abadi Dunia, dari Viking hingga Syekh

Kartini & Hikayat Perempuan "Penakluk" Nusantara